Não é coincidência. É padrão.

Em 12 de janeiro de 2026, o ouro superou US$ 4.600 por onça-troy pela primeira vez, renovando máximas históricas em um momento de busca por proteção diante de choques geopolíticos e incertezas sobre política monetária nos Estados Unidos.

Entenda em 30 segundos: o que é “onça-troy”?

A onça-troy (oz t) é a unidade padrão usada para precificar metais preciosos no mercado internacional. Ela não é a “onça comum” do dia a dia.

- 1 onça-troy ≈ 31,1 gramas

Ou seja: US$ 4.600 por onça-troy é o preço de cerca de 31 gramas de ouro.

Ouro e petróleo: quando duas commodities contam histórias diferentes

Um detalhe interessante do cenário atual é o contraste entre duas commodities que costumam reagir à geopolítica — mas por motivos diferentes.

O petróleo tende a responder a riscos de oferta e logística. Com a possibilidade de uma intervenção militar dos Estados Unidos no Irã, contratos futuros chegaram a superar US$ 66 por barril, acumulando alta de cerca de 10% desde o início de 2026. Ao mesmo tempo, projeções estruturais apontam uma tendência de preços mais baixos ao longo do ano, sustentada por excesso de oferta global e um crescimento mais lento da demanda.

O ouro segue outra lógica. Ele reage menos ao risco físico (faltar metal) e mais ao risco invisível — o risco de confiança. Quando o mundo fica mais difícil de “precificar”, investidores tendem a procurar ativos que não dependem da promessa de pagamento de ninguém.

Por que o ouro sobe quando o mundo entra em conflito?

Pensa no ouro como um extintor: você não compra para usar todo dia. Você compra porque, se algo pegar fogo, ele faz diferença.

O ouro costuma ganhar relevância quando o investidor quer reduzir a sensação de estar preso a um único sistema. Ele não depende:

-

- da saúde financeira de uma empresa;

-

- da política fiscal de um governo;

-

- do acerto (ou erro) de um banco central.

Por isso, em períodos de tensão e incerteza, o metal tende a carregar um “prêmio de confiança”.

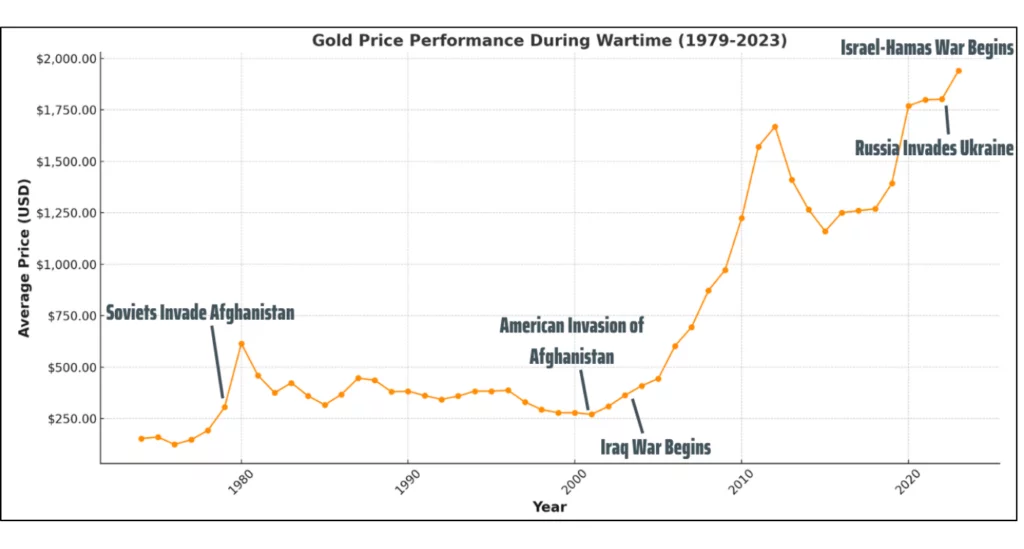

O padrão histórico: quando a confiança balança, o ouro ganha prêmio

Trazer história aqui vale não pelo “efeito enciclopédia”, mas porque ela ajuda o leitor a entender o mecanismo por trás do movimento.

1) Primeira Guerra Mundial: quando o dinheiro tinha “lastro”

Antes da Primeira Guerra Mundial, muitos países operavam com o chamado padrão-ouro. Em termos simples: era um sistema em que as moedas eram, direta ou indiretamente, ligadas ao ouro — como se a confiança na moeda estivesse “ancorada” em reservas do metal.

O que a guerra fez? Guerras são caras. Para financiar o esforço militar, países passaram a suspender regras rígidas e a emitir mais moeda. Quando a quantidade de dinheiro cresce mais do que a confiança, as moedas tendem a perder valor. Nessa hora, o ouro aparece como uma alternativa porque não depende da credibilidade de um emissor específico.

O impacto prático: quando a moeda perde “chão”, o ouro vira um “piso” alternativo de preservação de valor.

2) Segunda Guerra Mundial e Bretton Woods: ouro como alicerce do sistema

Durante a Segunda Guerra, o ouro virou instrumento estratégico. No pós-guerra, em 1944, veio Bretton Woods, que reorganizou a arquitetura monetária global, com o dólar no centro e uma relação (por um período) com o ouro.

O que isso ensina? Em momentos em que o mundo redefine regras, o ouro costuma ganhar relevância como ativo de referência — um elemento menos sujeito às decisões domésticas de um único país.

Tradução para hoje: quando há dúvidas sobre a ordem global, sanções e fragmentação financeira, o ouro volta a ser lembrado como ativo “neutro”.

3) 1979: por que essa data é sempre citada quando se fala de ouro

Quando se menciona 1979, não é pela data em si — é pelo contexto. Foi um período marcado por choque de energia e inflação elevada, o que pressiona a confiança nas moedas e no poder de compra.

Quando a inflação acelera e a previsibilidade cai, investidores tendem a buscar ativos historicamente associados à preservação de valor — e o ouro costuma ser um dos primeiros nomes a voltar para a mesa.

Por que isso importa agora: porque tensões geopolíticas no Oriente Médio frequentemente reabrem o debate sobre petróleo, inflação e custo de vida — exatamente o tipo de ambiente em que o ouro ganha prêmio.

O que mudou no ciclo recente: bancos centrais e geopolítica viraram “motor” estrutural

Além do investidor individual, o ciclo recente teve um protagonista silencioso: os bancos centrais.

Nos últimos anos, a compra de ouro por autoridades monetárias ganhou força de forma diferente do passado. A lógica é pragmática: ouro ajuda a diversificar reservas e reduzir dependência excessiva de ativos concentrados em uma única moeda — especialmente em um mundo em que sanções e restrições financeiras viraram ferramenta geopolítica.

Em português direto: quando a política entra na conta, o ouro vira uma espécie de “seguro de soberania”.

Juros, dólar e Fed: o pano de fundo que empurra (ou freia) o metal

Como o ouro não paga juros, ele tende a se beneficiar quando o mercado passa a acreditar em juros menores — porque diminui o custo de oportunidade de ficar no metal. Um dólar mais fraco também pode impulsionar o ouro, ao torná-lo relativamente mais acessível para investidores fora dos Estados Unidos.

Em 12 de janeiro de 2026, além do cenário geopolítico, o movimento ganhou força com a leitura de que a política monetária americana poderia entrar em uma fase ainda mais incerta, o que reforça a busca por proteção.

Ouro sobe sempre? Não — e entender isso melhora a leitura

O ouro não é uma linha reta. Ele pode corrigir quando:

-

- tensões diminuem (redução do risco percebido);

-

- juros reais sobem (o custo de “carregar” ouro aumenta);

-

- o dólar se fortalece.

Isso fortalece a mensagem central: o ouro raramente é sobre “ficar rico rápido”. Ele é mais sobre atravessar ciclos difíceis com menos vulnerabilidade.

Conclusão

O movimento do ouro não é apenas um número na tela — é uma leitura do ambiente. Quando, em 12 de janeiro de 2026, o metal superou US$ 4.600 por onça-troy, ele não estava só renovando um recorde: estava precificando incerteza.

Esse é talvez o ponto mais importante para o investidor:

enquanto a instabilidade geopolítica seguir como pano de fundo recorrente — e não como exceção — é natural que o ouro volte a cumprir esse papel mais vezes no futuro.

Não como protagonista absoluto das carteiras, mas como um ativo que ajuda a atravessar ciclos mais complexos com menos sobressaltos.

Entender esse comportamento hoje ajuda a reconhecer esses sinais amanhã.

E, em mercados, ler bem o cenário costuma valer mais do que tentar prever o próximo evento.